KGL podnosi się po słabszym roku 2022, poprawiając marże w kluczowym segmencie

Wyniki za 1Q23 pozytywnie zaskoczyły analityków i stanowią zapowiedź udanego roku. Z tego powodu analitycy podwyższają prognozy na 2023 r., jednocześnie pozostają sceptyczni co do długoterminowego potencjału spółki.

Analitycy z BM Millenium podnieśli wycenę KGL w najnowszym raporcie (20.06). Nowa cena docelowa została ustalona na poziomie 16,6 zł (poprzednia: 14,2 zł) i tym samym oznacza ok. 13% potencjał do wzrostu. To natomiast powoduje podtrzymanie rekomendacji AKUMULUJ.

Kurs akcji KGL od początku 2022 roku

Zobacz także: Analitycy widzą duży potencjał w nadchodzącej premierze Thief Simulator 2 i podnoszą cenę docelową akcji Ultimate Games

Działania optymalizacyjne doprowadziły do poprawy marż w 1 kwartale

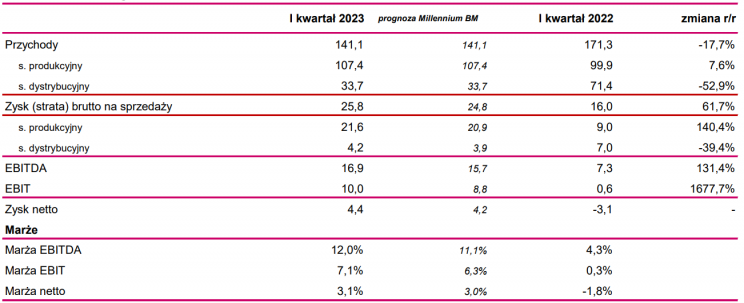

Na poziomie przychodów spółka osiągnęła w 1Q23 prognozowany poziom 141,1 mln zł (-17,7% r/r). To, co pozytywnie zaskoczyło analityków, to wysoki poziom marży, przekładający się na wyższe zyski. Szczególnie przyczynił się do tego segment produkcyjny, najważniejszy w działalności spółki. Osiągnął on poziom lekko powyżej 20%, co oznacza spełnienie zapowiedzi zarządu o powrocie do historycznie notowanych rezultatów.

W segmencie dystrybucyjnym poziom marż również pozytywnie zaskoczył analityków, jednak należy pamiętać, że nawet tak pozytywnemu odbiciu rentowności dalej towarzyszy trend spadku wartości przychodów.

Dzięki optymalizacji kosztów, spółce udało się osiągnąć zysk brutto na sprzedaży na rekordowym poziomie 25,8 mln zł (+61,7% r/r).

Mimo dobrego zarządzania kosztami produkcji, sprzedaży i zarządu spółka borykała się w 1Q23 z mocnym wzrostem kosztów finansowych, które wyniosły 4,5 mln zł, przekraczając zarówno wartość z poprzedniego kwartału (o 73%), a także z poprzedniego roku (o 22%).

Z tego względu, mimo pozytywnego zaskoczenia na poziomie rentowności brutto, zysk netto przekroczył jedynie o 0,2 mln zł oczekiwania analityków i wyniósł 4,4 mln zł (wobec straty -3,1 mln zł rok wcześniej).

Źródło: BM Millenium

Spółka na razie operuje na fali pozytywnego otoczenia rynkowego

Analitycy zakładają w dłuższej perspektywie ustabilizowanie się marż na poziomach niższych od obecnych. Wynika to z faktu, że spółka w stosunku do swoich strategicznych klientów jest zdecydowanie mniejsza, co mocno podkopuje jej możliwości negocjacyjne. Dodatkowo, w ostatnim kwartale widać było silnie sprzyjające jej otoczenie rynkowe m.in. wynikające z mocnego spadku cen produktów ropopochodnych. Analitycy podkreślają, że taki stan nie będzie trwał wiecznie i dopiero czas pokaże, czy działania optymalizacyjne wprowadzone przez spółkę faktycznie przyniosą długookresowe skutki.

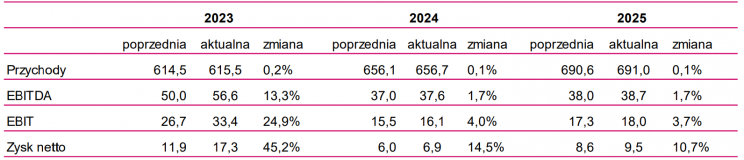

Jednakże, bazując na wynikach za 1 kwartał, zdecydowali się oni lekko podwyższyć prognozę przychodów do 615,5 mln zł (-5,6% r/r). Mocniejsze zmiany widać na poziomie zysku brutto, który został podniesiony o 7% do 100,2 mln zł.

Mimo podwyższenia wartości sprzedaży analitycy pozostawiają koszty SG&A w 2023 r. na takim samym poziomie co w poprzednim raporcie. Wynika to z pozytywnych efektów działań zarządu w zakresie optymalizacji kosztowej.

Na poziomie EBITDA analitycy oczekują 56,6 mln zł (zmiana o +13,3% w stosunku do poprzednich prognoz), a w przypadku zysku netto szacunki powiększyły się o 45,2% do 17,3 mln zł.

Źródło: BM Millenium