Ronson Development ruszył z pierwszą w tym roku ofertą obligacji. Środki z emisji spółka chce przeznaczyć na zakup gruntów oraz spłatę zadłużenia.

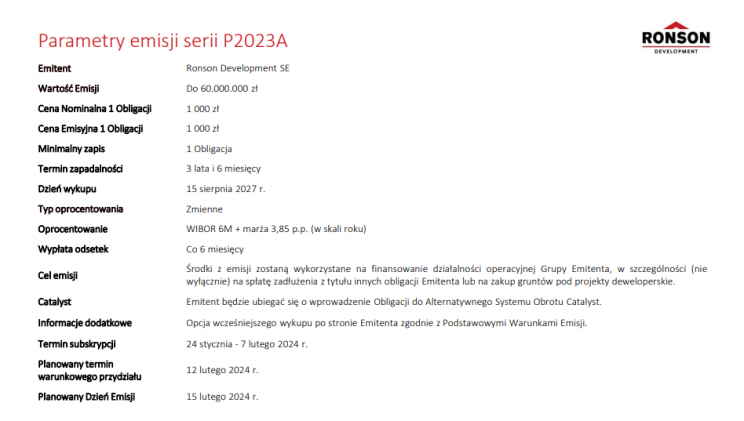

Ronson Development, spółka prowadząca inwestycje na rynku mieszkaniowym poinformowała o rozpoczęciu emisji obligacji. Wartość oferty sięga 60 mln zł, z kolei oprocentowanie liczone będzie na podstawie wskaźnika WIBOR 6M + 3,85% marży. Zapisy można składać do 7 lutego w konsorcjum dystrybucyjnym Michael / Ström Dom Maklerski.

Źródło: Prezentacja „Publiczna Oferta Obligacji serii P2023A Ronson Development”

Oferta Ronson Development

24 stycznia Ronson Development rozpoczął publiczną emisję obligacji serii P2023A, która obejmuje 60 000 niezabezpieczonych obligacji o łącznej wartości 60 mln zł. Papiery dłużne będą oferowane po stałej cenie emisyjnej o nominalnej wartości 1000 zł. Zapisy potrwają do 7 lutego 2024 r.

Oprocentowanie proponowane przez dewelopera zostanie ustalone na podstawie sześciomiesięcznego wskaźnika WIBOR powiększonego o 3,85% marży. Emitent zapowiedział, że będzie się ubiegał o dopuszczenie obligacji do obrotu na rynku Catalyst. Jednocześnie, Ronson Develoment zastrzega sobie prawo do wcześniejszego wykupu papierów.

Planowany termin przydziału został ustalony na 12 lutego 2024 r., z kolei emisja ma nastąpić 15 lutego.

Obligacje emitowane są w ramach Programu Emisji Obligacji do kwoty 175 mln zł, zatwierdzonego przez KNF w lipcu 2023 r. Więcej informacji na temat trwającej emisji znajdziemy na stronie emitenta.

Istniejące emisje

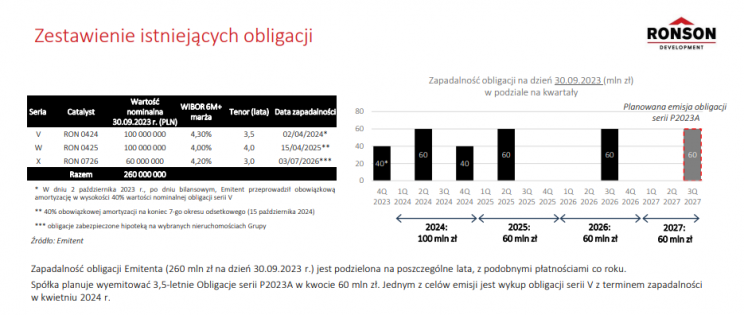

Na koniec września emitent na rynku Catalyst posiadał trzy serie obligacji o łącznej wartości 260 mln zł. Warto podkreślić, że część środków z oferowanej serii zostanie przeznaczonych na wykup obligacji serii V, których termin zapadalności przypada na kwiecień 2024 r.

Źródło: Prezentacja „Publiczna Oferta Obligacji serii P2023A Ronson Development”