Lepiej kupować akcje z rynków wschodzących, niż z rozwiniętych, a na pewno unikać należy mocno przewartościowanych akcji amerykańskich – uważają analitycy Vanguard.

Akcje amerykańskie są szczególnie mocno przewartościowane, najbardziej od czasów bańki internetowej – przekonują analitycy Vanguard w raporcie „Vanguard economic and market outlook for 2022: Striking a better balance”.

Polityka pieniężna stanie się ważniejsza od koronawirusa

Zacznijmy na początek od głównych tez, jakie postawili analitycy Vanguard w swoim raporcie:

- „Chociaż pandemia COVID-19 pozostanie kluczowym czynnikiem wpływającym na rynki i gospodarki w 2022 r., to polityka pieniężna będzie prawdopodobnie bardziej istotna. Kondycja globalnej gospodarki będzie kształtowana przez sposób, w jaki wsparcie i bodźce wprowadzone w trakcie pandemii zostaną wycofane. To będzie źródłem ryzyka dla rynków finansowych.

- Oczekuje się, że ożywienie gospodarcze będzie kontynuowane do 2022 r., jednak łatwe korzyści w postaci wzrostu z odbicia są już za nami. Wzrost PKB w USA i UE powinien wynieść około 4% w 2022 r., w Chinach około 5%.

- Inflacja pozostanie wysoka w większości gospodarek, napędzana zarówno przez wyższy popyt - wynikający ze zniesienia ograniczeń pandemicznych – jak i niższą podaż (wynikającą z globalnych niedoborów siły roboczej).

- Banki centralne będą musiały zachować delikatną równowagę między polityką pieniężną w sensie dbałości o wartość pieniądza, a polityką pieniężną jako środowiskiem dla rozwoju gospodarczego. Spodziewamy się, że Rezerwa Federalna podniesie stawki do co najmniej 2,5% do końca tego cyklu, aby utrzymać presję płacową pod kontrolą.

- Patrząc na rok 2022 i później, nasze długoterminowe perspektywy dotyczące akcji są ostrożne, w kontekście niskich rentowności obligacji oraz powszechnego przewartościowania akcji. W przypadku instrumentów o stałym dochodzie nasze widzimy potencjał dla wyższych stóp zwrotu, niż w ostatnich latach.”

Zobacz także: Model biznesowy Ubera ma sens, a jego akcje są niedowartościowane – uważa inwestor Vitaliy Katsenelson

Uwaga na mocne przewartościowanie akcji amerykańskich

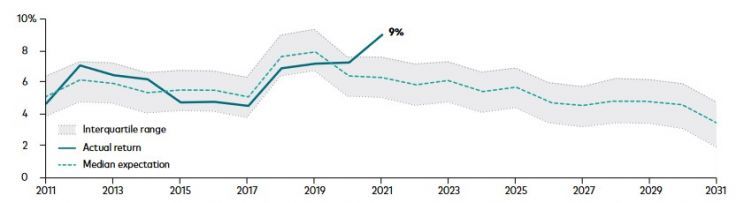

Przejdźmy teraz do tego, co analitycy Vanguard sądzą o rynku akcji w nadchodzącym roku. Wskazują na to, że od dna koronakrachu akcje przyniosły inwestorom ponadnormatywne stopy zwrotu, a podglebiem były ultra-niskie stopy. „Chociaż nasze prognozy gospodarcze zakładają wyższą inflację i normalizację wysokości stóp w ciągu najbliższej dekady, to nie wystarczy aby podnieść nasze projekcje stóp zwrotu z inwestycji w akcje do historycznej średniej. Osiągnięcie takich zwrotów wymagałoby powrotu sił, które utrzymywały stopy na niskich poziomach od końca lat dwutysięcznych. Ale to będzie bardzo trudne. Dlatego jesteśmy dosyć pewni, że nasza prognoza jest słuszna – w przyszłych latach trudno będzie o zyski na rynku akcji” – stwierdzili.

Stopa zwrotu z portfela 60/40 (10-letnia zannualizowana) na średniej tle oczekiwanej

Źródło: Vanguard

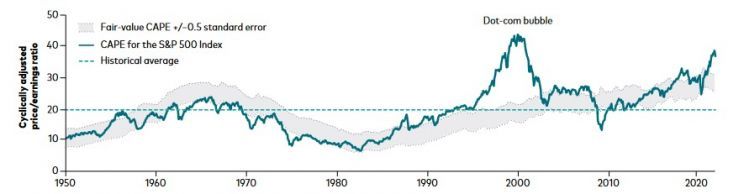

Analitycy Vanguard wskazują, że akcje amerykańskie są szczególnie mocno przewartościowane. Nie były tak mocno przewartościowane od czasów bańki internetowej – wskazuje indeks CAPE (bazujący na wskaźniku C/Z) liczony przez Vanguard. „Wydaje nam się, że inwestorzy postrzegają krótkoterminową presję inflacyjną jako przejściową, a to jest według nas oczekiwanie dyskusyjne, bo wiele zależy od tego, czy bankom centralnym uda się normalizacja polityki pieniężnej” – stwierdzają analitycy Vanguard.

Wskaźnik CAPE dla S&P500

Źródło: Vanguard

Zdaniem analityków Vanguard, na rynku amerykańskim nadal warto lokować kapitał w akcjach typu value (nisko wycenione), mimo ich stosunkowo dobrych wyników względem 2020 r. „Odzyskały one na razie tylko około jednej czwartej utraconej w ostatnich latach wartości. Powinny osiągać lepsze wyniki w ciągu najbliższej dekady, głównie z powodu przewartościowania akcji wzrostowych, a nie dlatego, że wartość godziwa spółek value ma wracać do średniej historycznej” – stwierdzają analitycy Vanguard.

Bardzo ciekawy jest pogląd analityków Vanguard na przyszłość akcji z rynków rozwiniętych poza USA. Według nich, tego rodzaju papiery zachowają się w nadchodzącym roku i dekadach o wiele lepiej od akcji amerykańskich. W dużej mierze jest to po prostu efekt znacznego przewartościowania amerykańskich akcji, które nie może trwać wiecznie – wskazują.

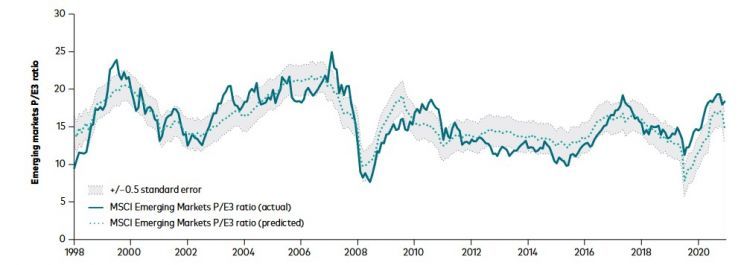

Jeśli chodzi o akcje rynków wschodzących, to według analityków Vanguard, to powinny one zyskiwać średniorocznie 4,2-6,2% w najbliższej dekadzie, gdyż sytuacja fundamentalna tych rynków powinna się poprawiać. Co więcej, są one historycznie rzecz biorąc nisko skorelowane z rynkami wschodzącymi i rynkiem USA, są więc świetnym uzupełnieniem portfela akcyjnego.

Wskaźniki C/Z dla rynków wschodzących

Źródło: Vanguard